Küresel hisse piyasaları, ABD Merkez Bankası’nın (Fed) para siyaseti kararları sonrasında yılın geri kalanında bankanın bir faiz artışına daha gidebileceğinin sinyalini vermesiyle negatif bir seyir izlerken, gelecek hafta gözler ABD’de büyüme başta olmak üzere ağır data gündemine çevrildi.

Hafta genelinde, global çapta merkez bankalarının para siyaseti kararları açıklanırken, gelecek periyoda dair alınan sinyallerle faizlerin uzun bir müddet yüksek düzeylerde tutulabileceği beklentisi arttı.

Fed, siyaset faizini beklentiler dahilinde değiştirmeyerek 22 yılın en yüksek düzeyi olan yüzde 5,25-5,50 aralığında bıraktı.

Karar sonrası açıklamalarda bulunan Fed Lideri Jerome Powell, uygun olması halinde faiz oranlarını daha da artırmaya hazır olduklarını belirterek, enflasyonun sürdürülebilir halde gayeye hakikat indiğinden emin olana kadar para siyasetlerini kısıtlayıcı düzeyde tutma niyetinde olduklarını söyledi.

ÜYELERİN BİRDEN FAZLA TEKRAR FAİZ ARTIŞINA İŞARET ETTİ

Fed’in federal fon oranına ait 2024 yılı için kestirimi yüzde 4,6’dan 5,1’e, 2025 yılı için de yüzde 3,4’ten 3,9’a yükseltildi. Fed’in 2026 yılına ait faiz öngörüsü ise yüzde 2,9 oldu. Uzun devir ortalama faiz beklentisi ise yüzde 2,5’te tutuldu.

ENFLASYON VARSAYIMLARI YÜKSELDİ

Banka’nın enflasyon kestirimleri ise bu yıl için yüzde 3,2’den 3,3’e yükseltildi, 2024 için yüzde 2,5 olarak korunurken, 2025 yılı için yüzde 2,1’den 2,2’ye çıkarıldı. Enflasyon iddiası 2026 için yüzde 2 oldu.

Analistler, Fed’in beklenenden daha uzun mühlet faizleri yüksek düzeylerde tutacağına ait sinyallerin projeksiyonda verildiğini söyledi.

“Şahin” kelamla yönlendirmeleriyle bilinen eski St. Louis Fed Lideri James Bullard, bankanın faizleri daha da artırması ve o düzeylerde bir mühlet sabit tutması gerekebileceğini lisana getirerek, enflasyonun tekrar hızlanma riskine karşı para siyasetinin bu halde olması gerektiğini vurguladı.

Fed İdare Şurası Üyesi Michelle Bowman ile Boston Fed Lideri Susan Collins, Banka’nın devam eden enflasyonla gayretinde faiz oranlarının yüksek tutulmasını desteklediklerini belirtti.

Öte yandan Ekonomik İşbirliği ve Kalkınma Örgütü (OECD), haziranda 2023 yılı için yüzde 2,7 olarak açıkladığı global iktisatta büyüme varsayımını yüzde 3’e revize ederken, 2024 için ise büyüme kestirimi yüzde 2,9’dan 2,7’ye indirildi.

OECD raporunda, “Küresel iktisat, 2023’ün birinci yarısında beklenenden daha dirençli kaldı. Lakin büyüme görünümü zayıf kalmaya devam ediyor. Para siyasetinin giderek daha görünür hale gelmesi ve Çin iktisadından beklenenden daha zayıf bir toparlanma ile 2024 yılında global büyümenin 2023’e nazaran daha düşük olacağı varsayım edilmektedir.” denildi.

Söz konusu gelişmelerle ABD’nin 10 yıllık hazine tahvil faizi yüzde 4,51 ile Ekim 2007’den bu yana en yüksek düzeyini, 2 yıllık tahvil faizi de yüzde 5,20’yi aşarak Temmuz 2006’dan bu yana en yüksek düzeyini test etti.

Dolar endeksi haftayı yüzde 0,2 artışla 105,6 düzeyinden tamamladı.

Fed’in faiz kararıyla birlikte doların bedel kazanması ve pay senedi piyasalarında kıymet kayıplarının görülmesiyle yatırımcıların inançlı limanlara yöneldi ve haftayı altının onsu yüzde 0,1 artışla 1.925 düzeyinden tamamladı.

Brent petrol ise haftayı yüzde 1,4 azalışla 92,3 dolar düzeyinden kapattı.

Analistler, Brent petrolde Fed’in şahin duruşuna devam edeceğine yönelik telaşların arz tasalarına daha ağır bastığını söyledi.

NEW YORK BORSASINDA NEGATİF BIR SEYİR İZLENDİ

ABD’de hisse piyasaları, Fed kararı sonrasında haftayı satış yüklü seyirle tamamladı.

ABD Hazine Bakanı Janet Yellen, yaptığı açıklamalarda, ABD iktisadının bir gerileme sürecine girdiğine ait rastgele bir işaret görmediğini söz ederek, Kongre’nin hükümeti ayakta tutacak maddeleri geçirmekte zorluk yaşamasının iktisattaki ivmeyi yavaşlatma riski taşıdığını kaydetti.

ABD’nin uzun vadeli mali zorluklarını ele almaya yönelik çalışmalar yürüten Peter G. Peterson Vakfı Üst Yöneticisi Michael Peterson ise kanun yapıcıların kısa vadeli bir mali krizden başkasına sürüklenirken, ABD’nin ulusal borcunun trilyonlarca dolar artmaya devam ettiğini hatırlattı.

Ülkede haziranda yaşanan borç limiti “hesaplaşmasının” akabinde 32 trilyon dolarlık borç sonunun aşıldığını aktaran Peterson, siyaset yapıcıların, Amerikalıların gerçek mali sorunlarına tahlil getirmeyen partizan arbedeler yerine temel sorun olan borcun kendisine odaklanmasını istediğini söz etti.

ABD Hazine Bakanlığı datalarına nazaran, ülkenin ulusal borcu, birinci sefer 33 trilyon doların üzerine çıktı.

Analistler, grevin ülkede ekonomik aktiviteyi olumsuz etkileyebileceğine dair telaşları tetikleyebileceğini vurguladı.

ABD’de açıklanan bilgilere nazaran, haftalık işsizlik maaşı müracaatında bulunanların sayısı 201 bin ile mart ayından bu yana en düşük düzeye gerilerken, bu durum iş gücü piyasasının sağlamlığını koruduğuna işaret etti.

Ülkede, konut başlangıçları, ağustosta yüzde 11,3 azalarak 1 milyon 283 bine gerilerken, Haziran 2020’den bu yana en düşük düzeyine inerken, İnşaat müsaadeleri ise ağustosta aylık bazda yüzde 6,9 artışla 1 milyon 543 bine çıkarken 10 ayın en yüksek düzeyini kaydetti.

ABD’de ikinci el konut satışları, ağustosta yüzde 0,7 azalarak ocak ayından bu yana en düşük düzeyini kaydetti.

ABD’de imalat sanayi Satınalma Yöneticileri Endeksi (PMI), eylülde aylık 1 puan artarak piyasa beklentilerinin üzerinde gerçekleşti. Ülkede, hizmet bölümü PMI ise eylülde geçen aya nazaran 0,3 puan azalarak 50,2 pahasına geriledi.

Söz konusu gelişmelerle New York borsasında S&P 500 endeksi yüzde 2,91, Nasdaq endeksi de yüzde 3,62, Dow Jones endeksi yüzde 1,89 düşüşle haftayı tamamladı.

25 Eylül ile başlayan haftada, pazartesi Chicago Fed ulusal aktivite endeksi, Dallas Fed imalat aktivite endeksi, salı günü yeni konut satışları, Conference Board tüketici itimat endeksi, Richmond Fed sanayi endeksi, çarşamba sağlam mal siparişleri, perşembe büyüme, haftalık işsizlik müracaatları, bekleyen konut satışları, cuma günü toptan stoklar, şahsî gelir ve harcamalar, Michigan Üniversitesi tüketici itimat endeksi takip edilecek.

AVRUPA BORSALARI HAFTAYI DÜŞÜŞLE TAMAMLADI

Avrupa borsalarında da geçen hafta negatif bir seyir izlendi.

Avrupa Merkez Bankası (ECB) yetkililerinin gelecek periyot siyasetlere ait kelamla yönlendirmeleri de yatırımcıların odağında bulunurken, Fransa Merkez Bankası Lideri Francois Villeroy de Galhau, ECB’nin, faizi bu düzeylerde gereğince uzun mühlet koruyacağını belirtti.

Enflasyonun bir hastalık, faiz oranlarının ise bir ilaç olduğunu belirten Francois Villeroy de Galhau, “Enflasyon yüzde 2’ye hakikat geldiğinde, ECB faizi düşürebilir.” sözünü kullandı.

İngiltere Merkez Bankası (BoE) siyaset faizin yüzde 5,25 düzeyinde sabit tutulmasına karar verdi.

Politika faizi kararının dörde karşı beş üyenin oyu ile alındığı belirtilen açıklamada, Kurul’un dört üyesinin, Banka’nın faiz oranını 25 baz puan artırarak yüzde 5,5’e yükseltmesi istikametinde oy kullandığı belirtildi.

Kararın akabinde açıklamalarda bulunan BoE Lideri Andrew Bailey, bu yıl ülkede enflasyonun daha da azalmasını beklediklerini tabir ederek, “Faiz oranları, işimiz tamamlayabilmek için kâfi yükseklikte ve uzun periyodik olarak tutmaya devam edeceğiz” değerlendirmesinde bulundu.

Bölgede başka merkez bankalarının da para siyaseti kararları yatırımcıların odağında bulunurken, İsviçre Merkez Bankası (SNB) arka arda 5 faiz artırımının akabinde siyaset faizini yüzde 1,75’te sabit tuttu. İsveç Merkez Bankası siyaset faizinin 25 baz puan artırarak yüzde 4’e yükseltildiğini duyururken, Norveç Merkez Bankası da siyaset faizinin 25 baz puan artırarak yüzde 4,25’e çıkarma kararı aldı.

Avro Bölgesi’nde, ağustos ayına ait Tüketici Fiyat Endeksi (TÜFE), aylık yüzde 0,5, yıllık yüzde 5,2 artarak beklentilerin altında gerçekleşti.

İngiltere’de ise enflasyon, ağustos ayında yıllık bazda sürat keserek yüzde 6,7 seviyesinde gerçekleşti. Bir evvelki ay Tüketici Fiyat Endeksi (TÜFE) yıllık bazda yüzde 6,8 artış gösterirken, piyasaların beklentisi bu ay yüzde 7 artış olacağı tarafındaydı.

Söz konusu gelişmelerle geçen hafta Almanya’da DAX endeksi de yüzde 2,12, Fransa’da CAC 40 endeksi yüzde 2,63, İtalya’da MIB 30 endeksi yüzde 1,1, İngiltere’de FTSE 100 endeksi yüzde 0,36 azalış kaydetti.

Gelecek hafta pazartesi Almanya’da Ifo İş Dünyası İtimat Endeksi, perşembe Avro Bölgesinde inanç endeksi, Almanya’da TÜFE, cuma İngiltere’de büyüme, Almanya’da işsizlik oranı, Avro Bölgesinde TÜFE, ECB Lideri Christine Lagarde’ın açıklamaları takip edilecek.

ASYA BORSALARINDA BOJ KARARI SONRASINDA SATIŞ YÜKLÜ SEYİR

Asya borsalarında da Japonya Merkez Bankası’nın (BoJ) faiz kararı sonrasında satış yüklü bir seyir izlendi.

BoJ siyaset faizini değiştirmeyerek yüzde eksi 0,1’de sabit bırakırken, getiri eğrisi maksat aralığını da artı/eksi yüzde 0,5 seviyesinde korudu.

Banka, artan fiyatlar, yurt içi ve global büyüme görünümüne ait yüksek belirsizlikleri dikkate alarak ultra gevşek para siyasetinde bir değişikliğe gitmediğini duyurdu.

Söz konusu kararı oy birliğiyle alan BoJ, “tereddüt etmeden ek genişleme tedbirleri alma” taahhüdünü devam ettirerek ileriye yönelik yönlendirmesinde rastgele bir değişiklik yapmadı.

Son vakitlerde BoJ’ın onlarca yıldır uygulanan çok gevşek seyrini değiştirebileceğine dair spekülasyonlar ortaya atılmıştı. Öte yandan ülkede açıklanan bilgilere nazaran, ağustosta Tüketici Fiyat Endeksi (TÜFE) yüzde 3,2 artış gösterdi.

Ülkede dış ticaret açığı, ağustosta 930,5 milyar yen oldu.

Öte yandan, ABD Hazine Bakanı Yellen, ABD’nin Japonya’nın yene bir müdahalede bulunmasına anlayış gösterip göstermeyeceği sorusuna, “ayrıntılara bağlı” karşılığını verdi.

Çin Merkez Bankası’nın (PBoC) krediler için referans kabul edilen gösterge faiz oranlarını sabit bırakması da risk iştahını düşürdü. Banka, bir yıl vadeli ana kredi faiz oranını yüzde 3,45 ve 5 yıllık kredi faiz oranını da yüzde 4,2’de sabit bıraktı.

Analistler, “PBoC için iktisada mi yoksa yuanın desteklenmesine mi öncelik verileceği konusundaki ikilem devam ediyor.” tabirini kullandı.

Asya Kalkınma Bankası (ADB), Çin emlak bölümündeki zayıflık ve El Nino iklim olayı ile irtibatlı risklerin bölgesel beklentileri olumsuz etkilemesi nedeniyle bu yıl gelişmekte olan Asya’daki ekonomik büyümenin beklenenden biraz daha düşük olacağını bildirdi.

Söz konusu gelişmelerle haftalık bazda Çin’de Şanghay bileşik endeksi yüzde 0,47 paha kazanırken, Güney Kore’de Kospi endeksi yüzde 3,58, Japonya’da Nikkei 225 endeksi yüzde 3,37, Hong Kong’da Hang Seng endeksi yüzde 0,69 bedel kaybetti.

Gelecek hafta çarşamba BoJ toplantı tutanakları, cuma Japonya’da işsizlik oranı, perakende satışlar, sanayi üreitimi, Çin’de Caixin hizmet kesimi ve imalat sanayi PMI takip edilecek.

GÖZLER S&P’NIN BEKLENEN TÜRKİYE DEĞERLENDIRMESİNE ÇEVRİLDİ

Yurt içinde geçen hafta dalgalı seyreden Borsa İstanbul’da BIST 100 endeksi, Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) faiz kararı sonrasında haftayı yüzde 0,97 artışla 8.039,18 puandan tamamladı.

TCMB Para Siyaseti Şurası (PPK), siyaset faizi olan bir hafta vadeli repo ihale faiz oranını piyasa beklentileri doğrultusunda 500 baz puan artırarak yüzde 30’a çıkardı.

PPK karar metninde, Kurul’un; dezenflasyonun en kısa müddette tesisi, enflasyon beklentilerinin çıpalanması ve fiyatlama davranışlarındaki bozulmanın denetim altına alınması için nakdî sıkılaştırma sürecinin devamına karar verdiği belirtildi.

Duyuruda, “Doğrudan yabancı yatırımlar, dış finansman şartlarındaki güzelleşme, rezervlerde süregelen artış, turizm gelirlerinin cari süreçler hesabına takviyesi ve Türk lirası varlıklara yurt içi ve yurt dışı talebin artmaya başlaması fiyat istikrarına güçlü katkıda bulunacaktır.” sözleri dikkati çekti.

Sermaye Piyasası Heyeti (SPK), toplumsal medya hesaplarından gerçekleştirilen paylaşımlarda piyasa dolandırıcılığına ait makul kuşku bulunması nedeniyle, 10 kişi hakkında borsalarda 6 ay mühletle süreksiz süreç yasağı uygulanmasına karar verdiğini bildirdi.

SPK, ayrıyeten 5 şirketin sermaye artırımına onay verdi. Şura, Kalekim Kimyevi Hususlar’ın 345 milyon liralık, Mercan Kimya Sanayi ve Ticaret’in 127 milyon liralık ve Çimsa Çimento’nun 810,5 milyon liralık bedelsiz sermaye artırımı başvurusunu onayladı.

İzmir Fırça Sanayi ve Ticaret AŞ ile Kuvva Besin Ticaret ve Sanayi Yatırımları AŞ’nin tahsisli sermaye artırımı müracaatına onay verildi. İzmir Fırça’nın sermayesini tahsisli olarak 50 milyon TL satış bedeli karşılığı nominal fiyatta artırması talebi ile Kuvva Gıda’nın 287,1 milyon TL satış bedeli karşılığı nominal meblağda sermaye artırımı talebi onaylandı.

Öte yandan geçen hafta Hazine ve Maliye Bakanı Mehmet Şimşek, New York’ta yatırımcılarla yaptığı görüşmelere ait, “Bu görüşmelerimizin Türkiye’ye fon akışında katkısının olacağına inanıyorum.” tabirini kullandı.

OECD, Türkiye iktisadına yönelik haziranda 2023 yılı için yüzde 3,6 olarak açıklanan büyüme varsayımını dün yayımlanan raporda yüzde 4,3’e yükseltti.

Raporda, Türk iktisadının gelecek yıla ait büyüme kestirimi yüzde 3,7’den 2,6’ya çekilirken, 2023 yılı enflasyon beklentisi ise yüzde 44,8’den 52,1’e yükseltildi. Enflasyonun 2024’te ise yüzde 39,2’ye ineceği öngörüldü.

Alibaba Küme Lideri Michael Evans, Türkiye’nin, dünyanın başkan e-ihracat ülkesi olma potansiyeline sahip olduğunu belirterek, gelecek devirde burada 2 milyar dolarlık yatırım planları olduğunu bildirdi.

GERÇEK KİŞİ DÖNÜŞÜM HESAPLARININ TARİH ŞARTINDA DEĞİŞİKLİK

Resmi Gazete’de yayımlanan TCMB bildirileri ile gerçek kişi dönüşüm hesaplarının tarih şartında teknik değişikliğe gidilerek tarih, 30 Haziran 2023’ten 31 Ağustos 2023’e alındı.

Buna nazaran, yurt içi yerleşik gerçek şahıslar, 31 Ağustos 2023 tarihi prestijiyle bankalarda mevcut olan altın, dolar, avro ve İngiliz sterlini cinsinden mevduat ve iştirak fonu hesaplarını TL’ye çevirebilecek.

DOLAR/TL HAFTAYI YÜKSELİŞLE KAPATTI

Dolar/TL, haftayı bir evvelki kapanışın yüzde 0,6 üzerinde 27,1678 düzeyinden tamamladı.

Analistler, teknik açıdan BIST 100 endeksinde 8.100 ve 8.200 düzeylerinin direnç, 8.000 ve 7.900 puanın dayanak pozisyonunda olduğunu kaydetti.

Büyükşehir’den Yeşil Alanlarda Bakım Çalışması

Büyükşehir’den Yeşil Alanlarda Bakım Çalışması

Nevşehir Belediyesi Gençlik Ofisi’nden Anlamlı Etkinlik: Anne Eli Kermesi

Nevşehir Belediyesi Gençlik Ofisi’nden Anlamlı Etkinlik: Anne Eli Kermesi

Kartepe Çerkes Müzesi Çok Yakında

Kartepe Çerkes Müzesi Çok Yakında

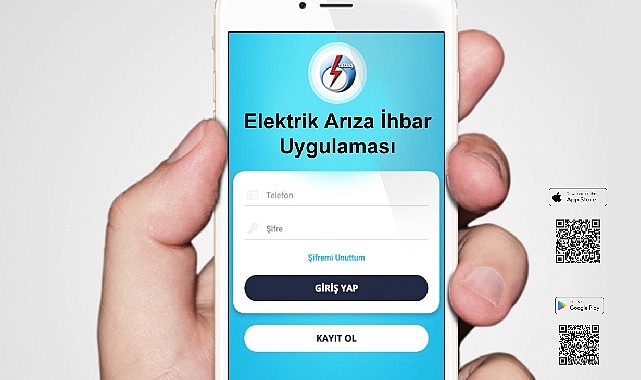

TEDAŞ’tan Elektrik Arıza İhbar Uygulaması

TEDAŞ’tan Elektrik Arıza İhbar Uygulaması

Foça yangını kontrol altına alındı

Foça yangını kontrol altına alındı